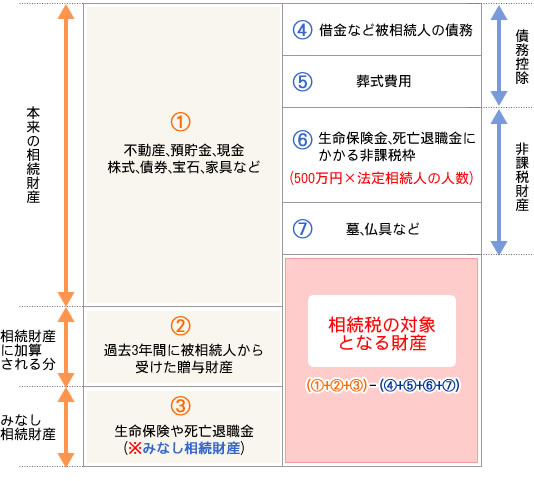

相続税の対象となる財産

相続税の課税対象となる財産には、被相続人の財産に属していた相続財産と、みなし相続財産の2種類があります。

相続税の対象となる主な財産

| 種 類 | 内 容 |

|---|---|

| 土地 | 宅地、他、畑、山林、原野、牧場、池沼、鉱泉地、雑種地(通達2章) |

| 土地の上に存する権利 | 地上権、区分地上権、永子作権、借地権、定期借地権等、耕作権、温泉権、占有権など(通達2章) |

| 家屋 | 居住用家屋、貸家(通達3章) |

| 家屋の上に存する権利 | 借家権(通達3章) |

| 建築物 | 工場、倉庫、広告塔など(通達4章) |

| 果樹等 | 幼齢樹、成熟樹(青年期・壮年期)、老齢樹(通達5章1節) |

| 立竹木 | 立木および立竹(通達5章2節) |

| 一般動産 | 家庭用動産、農耕用動産、旅館用動産など(通達6章1節) |

| 棚卸商品等 | 商品、原材料、半製品、仕掛品、製品、生産品など(通達6章2節) |

| 牛馬等 | 牛、馬、犬、鳥、魚など(通達6章3節) |

| 書画・骨董品 | 書画、骨董品(通達6章4節) |

| 船舶 | 漁船、ボート、ヨットなど(通達6章5節) |

| 無体財産権 | 特許権、実用新案権、商標権、著作権、出版権(通達7章) |

| 株式および出資 | 株式、合名、合資、合同会社に対する出資 医療法人に対する出資、農協等に対する出資など(通達8章1節) |

| 公社債 | 利付公社債、割引債、元利均等償還債、転換社債(通達8章2節) |

| 定期金に関する権利 | 有期定期金、無期定期金、終身定期金など(通達8章3節) |

| 信託受益権 | 信託の利益を受ける権利(通達8章5節) |

| その他の財産 | 預貯金、貸付金、売掛金、未収入金、受取手形など、無尽または頼母子に関する権利、ゴルフ会員権など(通達8章6節) |

相続税のかからない主な財産

| 種 類 | 内 容 |

|---|---|

| 三種の神器 | 皇室経済法の規定によって皇位とともに受け継がれるもの。 |

| 墓地、霊廟、祭具など | 墓地や墓石、仏壇、仏具、神棚など。投資や趣味などの目的で所有する美術品や骨董品などは除外される。 |

| 一定の公益事業用財産 |

|

| 心身障害者の共済制度の受給権 | 心身障害者に対し、地方公共団体が実施する共済の受給権 |

| 相続人が受け取った生命保険金のうち一定額 | 非課税となる額は総額では500万円×法定相続人数で、相続人各別には、

|

| 相続人が受け取った退職金のうち一定額 | 計算方法は生命保険の場合に準ずる |

| 国や地方公共団体、特定の公益団体などに寄付した財産 | いったん相続した財産を申告期限までに国などに寄付した場合。特定の公益団体とは、科学や教育、スポーツの振興などに役立つ活動をしている団体など |

| 相続財産など申告期限までに特定公益信託の信託財産に支出した場合の金銭 | いったん相続した財産を申告期限までに特定公益信託に支出した場合。特定公益信託とは、科学技術や文化の向上、社会福祉などに寄与する目的で設定された信託 |

- 心身障害者の共済制度とは社会福祉政策の一環として実施されているもので、心身に障害をもつ者の親を加入者とし掛け金を払う制度。加入者に万一のことがあれば共済金が支給される。

相続税がかかる財産の範囲

- 配偶者への特定贈与財産(相続税法21条の6)を除く

みなし相続財産

みなし相続財産とは、亡くなった日には、被相続人は財産として持っていなかったけれども、被相続人の死亡を原因として、相続人が受け取る財産のことです(相法3)。